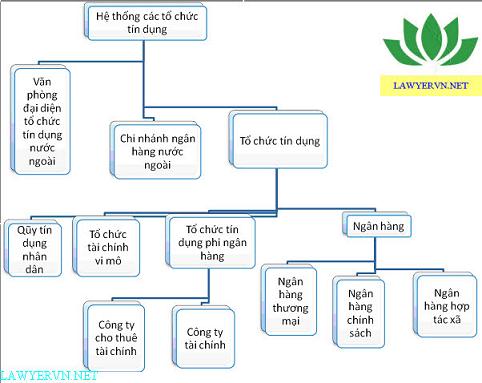

Giới thiệu về hệ thống các tổ chức tín dụng ở Việt Nam

Hệ thống các tổ chức tín dụng ở Việt Nam gồm các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và văn phòng đại diện của các tổ chức tín dụng nước ngoài ở Việt Nam

Ngày đăng: 11-09-2013

14,315 lượt xem

1 Tổng quan về các tổ chức tín dụng Việt Nam

Ngành tài chính ngân hàng của Việt Nam được kiểm soát chặt chẽ. Giống như nhiều nước khác, các tổ chức tín dụng (bao gồm cả ngân hàng thương mại và chi nhánh ngân hàng nước ngoài ) và hoạt động ngân hàng của các tổ chức khác được giám sát và quy định bởi cơ quan nhà nước là Ngân hàng Nhà nước Việt Nam (NHNN).

Ngân hàng Nhà nước là cơ quan ngang Bộ và Thống đốc Ngân hàng Nhà nước có các quyền hạn của Bộ trưởng. Ngân hàng Nhà nước có các nhiệm vụ sau :

- Quản lý tiền tệ và hoạt động ngân hàng;

- Hoạt động như một ngân hàng cho các tổ chức tín dụng;

- Chịu trách nhiệm về cấp, thu hồi giấy phép đã cấp cho các tổ chức tín dụng; và

- Là cơ quan đăng ký các giao dịch cho vay nhất định.

Hệ thống các tổ chức tín dụng ở Việt Nam

Ngân hàng nước ngoài, cả ngân hàng và tổ chức tín dụng phi ngân hàng , được phép hoạt động tại Việt Nam dưới các hình thức sau :

- Văn phòng đại diện

- Chi nhánh của một ngân hàng thương mại nước ngoài

- Ngân hàng thương mại liên doanh với vốn góp nước ngoài hiện không vượt quá 50% vốn điều lệ ( tỷ lệ cao hơn được phép với sự chấp thuận của Thủ tướng Chính phủ ).

- Công ty cho thuê tài chính liên doanh

- Công ty cho thuê tài chính có vốn đầu tư nước ngoài 100%.

- Công ty tài chính liên doanh

- Công ty 100 % vốn nước ngoài đầu tư tài chính

- Ngân hàng 100% vốn nước ngoài .

Để thiết lập bất kỳ của những tổ chức nói trên, cần thiết được sự chấp thuận cấp giấy phép từ Ngân hàng Nhà nước. Thành lập một chi nhánh của một ngân hàng nước ngoài, ngân hàng mẹ phải có tổng tài sản toàn cầu của ít nhất là US$ 20 tỷ. Thành lập một ngân hàng 100% vốn nước nước ngoài hoặc một công ty tài chính 100% vốn nước ngoài tại Việt Nam, tổ chức tín dụng mẹ phải có tổng tài sản toàn cầu của ít nhất là US$10 tỷ.

Các yêu cầu về vốn pháp định các ngân hàng nước ngoài phải đáp ứng. Công ty tài chính nước ngoài, bao gồm cả các công ty cho thuê tài chính được phép có mặt tại Việt Nam dưới hình thức văn phòng đại diện, công ty cho thuê tài chính liên doanh hoặc công ty cho thuê tài chính có vốn đầu tư nước ngoài 100 %.

2 Quyền sở hữu trong tổ chức tín dụng Việt Nam

Theo Luật Các tổ chức tín dụng, quyền sở hữu cho phép tối đa vốn điều lệ trong một tổ chức tín dụng cổ phần là 5 % cho một cổ đông cá nhân và 15% cho cổ đông tổ chức. Hơn nữa, cổ đông và người có liên quan của nó chỉ có thể nắm giữ tối đa 20 % vốn điều lệ của một tổ chức tín dụng cổ phần. Mặc dù đã nói ở trên, ngoại lệ đối với các giới hạn sở hữu cổ đông tổ chức bao gồm: ( i) quyền sở hữu nhà nước tại tổ chức tín dụng cổ phần hóa, (ii) quyền sở hữu nước ngoài theo quy định của chính phủ và (iii) một tổ chức tín dụng gặp khó khăn hoặc quyền sở hữu tăng sẽ đảm bảo an toàn của hệ thống tổ chức tín dụng.

Mặc dù pháp luật hiện nay cho phép các ngân hàng thuộc sở hữu toàn bộ vốn nước ngoài hoạt động tại Việt Nam, sở hữu nước ngoài trong các ngân hàng thương mại Việt Nam còn hạn chế nghiêm ngặt.

Thứ nhất, Đối với phần vốn góp trong các hình thức mua cổ phần , tổng mức sở hữu cổ phần nước ngoài của tất cả các nhà đầu tư nước ngoài (và các chi nhánh của họ) không được vượt quá 30 %. Trong giới hạn này, một số giới hạn khác áp dụng bao gồm:

- Cổ phần tối đa của nhà đầu tư nước ngoài, nhưng không phải là tổ chức tín dụng nước ngoài cũng không phải là nhà đầu tư chiến lược nước ngoài là 5 %;

- Cổ phần tối đa của bất kỳ tổ chức tín dụng nước ngoài là một trong 10 % và

- Cổ phần tối đa của bất kỳ một ”nhà đầu tư chiến lược của nước ngoài là 15%, mặc dù trong trường hợp đặc biệt Thủ tướng Chính phủ trên cơ sở đề nghị của Thống đốc Ngân hàng Nhà nước, có thể đưa ra quyết định cho phép một mức độ cao hơn của cổ phần, lên đến 20%.

Nói chung, một "nhà đầu tư chiến lược nước ngoài là tổ chức tín dụng có uy tín nước ngoài có năng lực tài chính đầy đủ và kinh nghiệm để có thể hỗ trợ các ngân hàng Việt Nam trong phát triển và cung cấp các lợi thế chiến lược. Tiêu chí bổ sung liên quan đến tổng tài sản tối thiểu, kinh nghiệm hoạt động quốc tế trong lĩnh vực ngân hàng , xếp hạng tín dụng quốc tế và các điều khoản cam kết hỗ trợ các ngân hàng Việt Nam.

Ngoài các giới hạn sở hữu cổ phần, tổ chức tín dụng nước ngoài cũng chỉ được phép một nhà đầu tư chiến lược nước ngoài trong một ngân hàng Việt Nam.

Các giới hạn này áp dụng chung cho đầu tư nước ngoài trong các ngân hàng thương mại niêm yết và chưa niêm yết .

Việt Nam có thể hạn chế sự tham gia cổ phần của các tổ chức tín dụng nước ngoài tại các ngân hàng nhà nước Việt Nam cân bằng tỷ số cho cùng một mức độ như tham gia cổ phần của các ngân hàng Việt Nam.

3 Chi nhánh ngân hàng nước ngoài tại Việt Nam

Chi nhánh không được phép góp vốn, thành lập doanh nghiệp tham gia vào các hoạt động liên quan đến bảo hiểm, chứng khoán và cho thuê tài chính. Luật Các tổ chức tín dụng hạn chế một chi nhánh ngân hàng nước ngoài mở rộng các cơ sở tín dụng với tổng giá trị vượt quá 15 phần trăm vốn chủ sở hữu của nó với một khách hàng.

Một chi nhánh của ngân hàng thương mại nước ngoài không được phép mở các điểm giao dịch khác ngoài văn phòng chi nhánh của nó.

Tổ chức tín dụng nước ngoài được phép phát hành thẻ tín dụng trên cơ sở đối xử quốc gia.

4 Hoạt động đầu tư của các tổ chức tín dụng tại Việt Nam

Theo Luật Các tổ chức tín dụng, ngân hàng thương mại chỉ được dùng vốn điều lệ, quỹ dự phòng khác, khi thực hiện góp vốn vào doanh nghiệp và không góp vốn vượt quá 40% (bao gồm cả các công ty con và chi nhánh của nó ) vốn chủ sở hữu của ngân hàng và quỹ dự trữ. Ngân hàng phải thành lập hoặc mua lại các công ty con hoặc công ty liên kết để thực hiện các hoạt động liên quan đến chứng khoán (ví dụ như môi giới , bảo lãnh phát hành và quản lý danh mục đầu tư ), bảo hiểm, cho thuê tài chính thay mặt cho các ngân hàng. Hơn nữa, một ngân hàng thương mại (bao gồm cả các công ty con và chi nhánh của nó ) có thể không được sở hữu trên 11% vốn cổ phần của một doanh nghiệp hoạt động trong bảo hiểm, chứng khoán, ngoại hối, vàng, lĩnh vực tín dụng tiêu dùng. Một công ty tài chính được phép góp vốn vào doanh nghiệp, quỹ đầu tư. Tổng sở hữu của một công ty tài chính (bao gồm cả các công ty con và chi nhánh của nó ) không được vượt quá 11% vốn điều lệ của công ty mục tiêu. Ngoài ra, tổng số vốn đóng góp của một công ty tài chính (bao gồm cả các công ty con và chi nhánh của nó ) cho các doanh nghiệp khác không được vượt quá 60 % vốn chủ sở hữu và các quỹ dự trữ.

5 Hoạt động tài trợ các tổ chức tín dụng tại Việt Nam:

* Hoạt động cho vay :

Luật Các tổ chức tín dụng quy định rằng tổ chức tín dụng không được cấp tín dụng đối với : (i) cán bộ quản lý hoặc người thân của họ (ii ) cổ đông tổ chức tín dụng có đại diện là thành viên của hội đồng quản trị hoặc Ban kiểm soát (đối với tổ chức tín dụng cổ phần), và (iii ) thành viên tổ chức tín dụng hoặc chủ sở hữu (đối với tổ chức tín dụng trách nhiệm hữu hạn). Hơn nữa, một tổ chức tín dụng không được phép cấp tín dụng cho các doanh nghiệp tham gia vào các hoạt động chứng khoán và dưới sự kiểm soát của nó. Nó cũng không được cấp rộng tín dụng cho doanh nghiệp kinh doanh chứng khoán thuộc sở hữu của tổ chức tín dụng hoặc công ty con của nó, hoặc cho vay để góp vốn cho tổ chức tín dụng khác dựa trên nhận đảm bảo bằng cổ phần của tổ chức tín dụng đó là nhận góp vốn.

Tổ chức tín dụng không được cho vay theo điều kiện ưu đãi hoặc không có bảo đảm (i) công ty kiểm toán, kiểm toán, thanh tra viên đang tiến hành một cuộc kiểm toán/kiểm tra tại các tổ chức tín dụng hoặc chi nhánh ngân hàng nước ngoài, (ii ) kế toán trưởng, (iii) cổ đông lớn hoặc cổ đông sáng lập, (iv ) những tổ chức thẩm định , phê duyệt cho vay, (v ) công ty con và công ty liên kết.

Tổ chức tín dụng được phép để có được nguồn vốn vay từ các ngân hàng trong và ngoài nước .

Giấy chứng nhận đầu tư của doanh nghiệp nước ngoài có vốn đầu tư sẽ quy định cả vốn điều lệ (vốn chủ sở hữu đóng góp của các nhà đầu tư ) và “tổng vốn đầu tư" của doanh nghiệp. Sự chênh lệch giữa hai con số này gọi là "vốn vay" là số tiền mà đơn vị được phép vay bằng cách cho vay trung và dài hạn. Trong khi không có quy tắc cấp vốn chính thức, các cơ quan thường áp dụng một tỷ lệ nợ 70:30 đối với vốn chủ sở hữu , mặc dù điều này có thể khác nhau tùy thuộc vào khu vực mà doanh nghiệp hoạt động.

Tất cả các khoản vay nước ngoài khu vực tư nhân chịu sự giám sát và giám sát của Ngân hàng Nhà nước. Đặc biệt, các khoản vay nước ngoài trung, dài hạn (những người có thời hạn trên 12 tháng) phải đăng ký với Ngân hàng Nhà nước trước khi giải ngân. Quá trình đăng ký cũng giống như một quá trình phê duyệt , khoản vay sẽ không được đăng ký nếu nó không đáp ứng các điều kiện quy định. Hơn nữa, tiền sẽ không có thể nhập vào Việt Nam khi giải ngân hoặc được hoàn trả cho bên cho vay nước ngoài, mà không có sự chấp thuận đăng ký cần thiết.

* Đảm bảo khoản vay

Bộ luật Dân sự năm 2005 quy định một số hình thức giao dịch bảo đảm, phổ biến nhất là cầm cố, thế chấp và bảo lãnh.

Tài sản có thể được dùng để bảo đảm bao gồm:

- Tiền và giấy tờ có giá ;

- Tài sản cố định và lưu động;

- Quyền sử dụng đất (mặc dù chỉ có người sử dụng đất nhất định và chỉ cho các tổ chức tín dụng Việt Nam trong nước) và tài sản gắn liền với đất như nhà, và

- quyền khai thác tài nguyên thiên nhiên .

Nhìn chung, giao dịch bảo đảm có hiệu lực từ thời điểm ký kết hợp pháp, trừ trường hợp giao dịch bảo đảm được yêu cầu để được đăng ký, trong đó chỉ có hiệu lực kể từ thời điểm đăng ký.

Giao dịch bảo đảm bắt buộc phải đăng ký, bao gồm:

- Thế chấp quyền sử dụng đất; và

- Thế chấp tàu bay và tàu thủy.

Hầu hết các đảm bảo yêu cầu đăng ký được đăng ký với Cơ quan đăng ký giao dịch bảo đảm quốc gia (CQĐKGDĐBQG), mặc dù cơ quan đăng ký cụ thể có thể áp dụng cho các giao dịch nhất định. Ví dụ, thế chấp quyền sử dụng đất phải được đăng ký với cơ quan có liên quan trong tỉnh có đất tọa lạc.

Ngay cả khi đăng ký là không bắt buộc, đôi khi nó được cho phép. Nếu một giao dịch bảo đảm được đăng ký, giao dịch trở nên ràng buộc pháp lý đối với người thứ ba kể từ thời điểm đăng ký. Ưu tiên này, người cho vay thận trọng sẽ tìm cách đăng ký chứng khoán với (CQĐKGDĐBQG) bất cứ nơi nào có thể.

Lawyervn.net

Bài viết đã đăng:

Gửi bình luận của bạn